La résiliation du contrat d’assurance auto pour sinistre

Assurance auto : résilier avant l’échéance annuelle

Conducteurs résiliés : les assurances auto les moins chères

Plusieurs raisons peuvent motiver cette décision : le non-paiement des cotisations, un risque aggravé, une conduite à risque ayant provoqué un accident responsable ou encore une fausse déclaration. Zoom sur les motifs de résiliations par l’assureur hors échéance.

La résiliation du contrat d’assurance auto pour non-paiement des cotisations

Parmi les causes de résiliation à l’initiative des compagnies d’assurance, deux motifs ressortent majoritairement et représentent à eux seuls plus de 90 % des cas résiliations : la fréquence des sinistres et le non-paiement des cotisations d’assurance. Selon l’AGIRA (Association pour la Gestion des Informations sur le Risque en Assurance) presque 180 000 contrats par an sont résiliés directement par les assurances auto pour non-paiement de la prime. Retard dans le paiement de votre cotisation, refus de prélèvement automatique suite à un découvert, autant de raisons fréquentes qui peuvent conduire à une résiliation unilatérale.

Si vous ne réglez pas vos cotisations dans les délais prévus dans votre avis d’échéance, votre assureur est en droit de résilier votre contrat d’assurance auto selon les règles de délais et de forme édictées par l’article L. 113-3 du code des assurances. L’assureur doit en effet vous envoyer une lettre de mise en demeure en recommandé avec accusé de réception. En cas de non-régularisation sous un délai de 30 jours, la loi autorise l'assureur à résilier définitivement le contrat si le paiement n'intervient pas dans les 10 jours suivant, soit sous les 40 jours suivant la mise en demeure. Attention, durant les 10 jours de suspension, en cas de sinistre, vous ne serez pas couvert par votre assurance !

A noter, que la résiliation ne vous dispense pas de payer les cotisations dues, ainsi que les éventuelles pénalités de retard.

Bon à savoir : En cas de résiliation pour non-paiement des cotisations, l’assuré est déclaré sur le fichier AGIRA. Même en cas de régularisation de l’ancienne prime d'assurance non payée, l’assuré restera fiché.

La résiliation d’un contrat d’assurance auto pour aggravation du risque

Lorsque vous souscrivez une assurance auto, votre assureur vous demande de répondre à un questionnaire d’assurance (puissance du véhicule, nom des conducteurs de la voiture, antécédents, lieu de résidence…) afin de pouvoir évaluer votre niveau de risque.

Le risque décrit au moment de la souscription du contrat peut évoluer dans le temps. En cours de contrat, certains éléments peuvent conduire à la création de nouveaux risques comme par exemple, un changement de conducteur, une perte de permis... Des modifications qui peuvent être de nature à aggraver le risque initial pour l’assureur. Selon le code des assurances, article L.113-2, vous devez déclarer par lettre recommandée toutes nouvelles circonstances pouvant modifier le risque à votre assureur, dans un délai de 15 jours (déménagement, sur-sinistralité, achat d'un nouveau véhicule…).

Lorsque l’assureur reçoit votre déclaration, plusieurs possibilités s’offrent à lui :

- Maintenir le contrat actuel sans modification de la cotisation.

- Maintenir le contrat moyennant une revalorisation de votre cotisation en fonction des modifications déclarées. Dans ce cas, vous avez la possibilité de refuser cette nouvelle prime dans un délai de 30 jours. Attention, si vous ne donnez pas suite à cette proposition, l’assureur pourra résilier le contrat au terme du délai de 30 jours à partir de sa proposition.

- Refuser de couvrir ce nouveau risque et résilier la garantie. Cette résiliation prendra effet 10 jours après notification.

Bon à savoir : Tant que l’assureur n’a pas répondu à votre courrier, vous restez couvert par votre garantie. De plus, en encaissant une nouvelle cotisation, l’assureur perd le droit de se prévaloir de l’aggravation du risque.

La résiliation d’un contrat d’assurance auto suite à un sinistre

L'assureur a le droit de résilier un contrat auto suite à un sinistre si le contrat stipule cette possibilité. Pour cela, il est important de bien relire vos conditions générales. La résiliation est annoncée par lettre recommandée avec accusé de réception. L'assuré dispose alors d'un préavis de 30 jours pour trouver une nouvelle compagnie d’assurance. A l’issu des 30 jours, le contrat prendra fin et le conducteur ne sera plus assuré.

Attention : L'assureur ne pourra plus résilier votre contrat s’il accepte d’indemniser le sinistre ou qu’il encaisse votre cotisation 30 jours après qu'il a eu connaissance du sinistre. Il devra attendre la date d’échéance du contrat pour résilier.

La résiliation d’un contrat d’assurance auto pour omission ou fausse déclaration

Si vous oubliez de déclarer un nouveau risque (changement de conducteur, retrait du permis de conduire, conducteur secondaire…) ou que vous faites une fausse déclaration intentionnellement ou non (non déclaration d’antécédents d’assurance…), votre assureur est en droit de résilier votre contrat.

Si l’assureur constate l’omission ou la fausse déclaration avant tout sinistre, il peut vous proposer une augmentation de votre prime ou résilier tout simplement votre contrat. Dans ce dernier cas, votre assurance auto prendra fin 10 jours après notification de la résiliation par lettre recommandée. L’assureur sera alors tenu de vous restituer la partie de cotisation correspondant à la période allant de la prise d’effet de la résiliation à l’échéance initiale.

En cas de sinistre, une fausse déclaration peut être lourde de conséquences et vous coûter très cher ! Cela équivaut à conduire sans assurance si l’assureur constate que le risque n’a pas été correctement déclaré. L’assureur pourra se retourner contre vous et invoquer la nullité d'un contrat d'assurance s’il en apporte la preuve. Si l'intention de frauder est prouvée par l’assureur, le juge prononce la nullité rétroactive de l'assurance auto, tous les dommages sont alors à la charge du conducteur responsable.

La résiliation d’un contrat d’assurance auto suite à une conduite à risque

Conduite sans permis

Chaque année environ 90 à 100 000 permis sont retirés suite à des infractions. Selon l’Observatoire national de la sécurité routière (ONISR) 600 000 personnes circulaient sans permis en 2016 !

Le défaut de permis fait généralement partie des exclusions de garantie prévue dans tous les contrats d’assurance auto. En cas de défaut de permis, votre assureur a le droit de refuser de vous indemniser en cas d’accident, que vous en soyez responsable ou victime, et peut même décider de résilier unilatéralement votre contrat.

Conduite sous l’emprise de l’alcool ou de stupéfiant

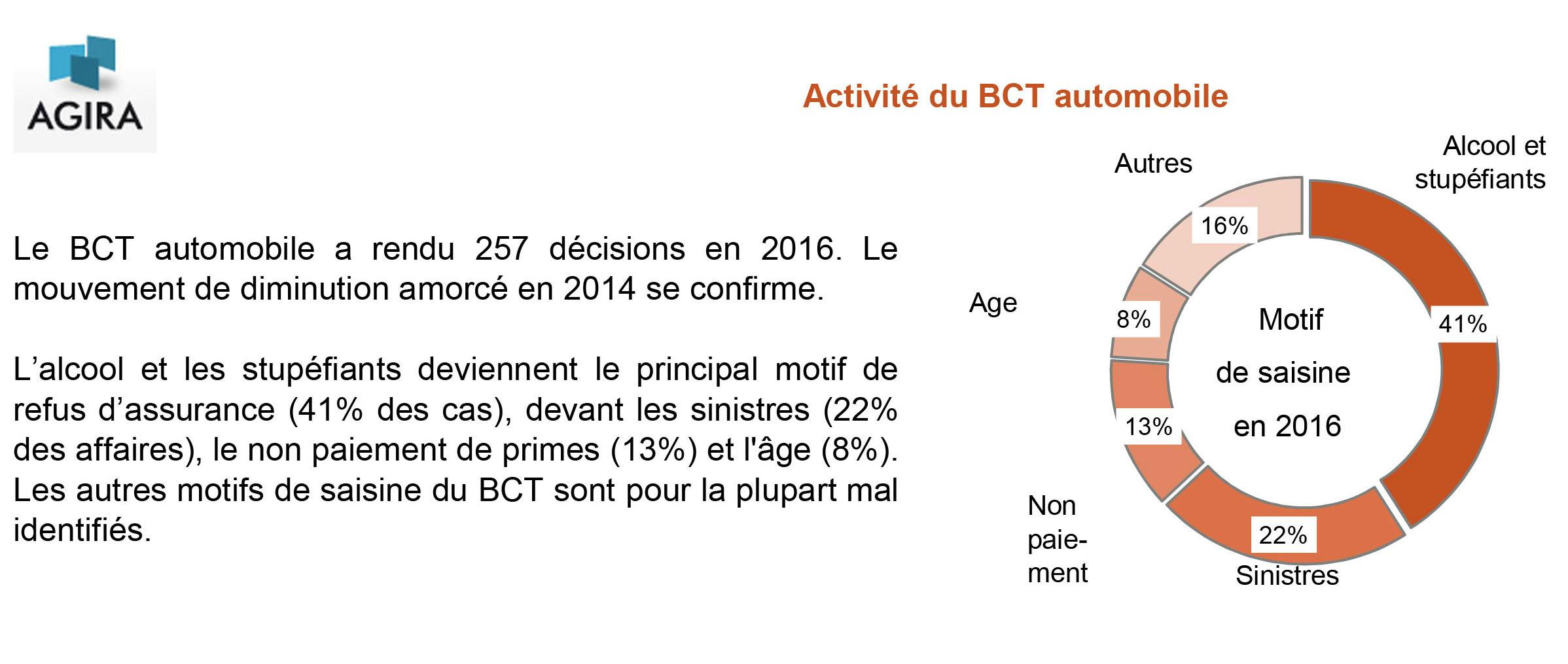

Selon le Bureau Central des Tarification, l’alcool et la consommation de stupéfiants sont le principal motif de refus d’assurance devant les sinistres et le non-paiement des primes. Si vous êtes responsable d’un accident sous l’emprise de l’alcool ou de produits stupéfiants, votre assureur ne peut pas refuser d’indemniser les victimes, c’est le principe de la responsabilité civile. Il en va différemment de votre propre indemnisation. En effet, les contrats d’assurance auto prévoient en règle générale des clauses d’exclusion relatives à la consommation d’alcool et de produits stupéfiants. Elles ont pour conséquences d’exclure l’indemnisation de vos propres dommages matériels (si vous avez souscrit une assurance tous risques) et/ ou corporels (si vous avez souscrit la garantie conducteur).

Cependant pour être valables, l’article L113-1 du Code des assurances exige que ces exclusions soient stipulées clairement dans les conditions du contrat d’assurance auto. Votre assureur devra en plus démontrer qu’il existe un lien de causalité entre votre état d’ivresse et l’accident.

Notez bien, que vous soyez reconnu responsable ou non de l’accident, votre assureur pourra décider soit de majorer votre prime d’assurance auto, soit de résilier unilatéralement votre contrat, en respectant un délai de préavis d’un mois.

Accident en état d'ivresse

Il est bon de rappeler qu’en dehors des risques matériels pour les véhicules, un accident sous l’emprise de d’alcool ou de stupéfiants peut entraîner d'importants dommages corporels lourds de conséquences, aussi bien pour vous que pour les autres victimes. Vous pourriez avoir à supporter les répercussions financières pendant de longues années et être condamné à des peines pénales. Enfin, en devenant conducteur à risques vous vous exposez à rencontrer des difficultés pour trouver une nouvelle assurance qui accepte de vous assurer.

La résiliation d'un contrat d'assurance auto suite à une liquidation judiciaire de la compagnie d’assurance

Si votre compagnie d’assurance fait l’objet d’une liquidation judiciaire, l’ensemble des contrats souscrits sont arrêtés de plein droit le 40e jour à midi après la publication dans le Journal officiel de l’autorité compétente (article L. 113-3 du Code des Assurances).

Comment faire pour retrouver une assurance auto après une résiliation ?

Même révoqué, vous devez vous assurer ! En tant que conducteur résilié, vous risquez de rencontrer des difficultés à trouver une nouvelle compagnie. Plusieurs solutions s’offrent à vous :

- Utiliser un comparateur : n’hésitez pas à faire plusieurs demandes de devis en passant par un comparateur d’assurance auto.

- Souscrire une assurance spécialisée : les prix sont plus élevés mais s'avèrent plus intéressant qu’un tarif auprès d’un assureur classique en tant que conducteur résilié.

- Si vous faites face à des refus d’assurance, vous pouvez recourir au Bureau Central de Tarification.